「昨年開業したんですが確定申告書の見方がわかりません・・・

最低限のポイントを教えてもらえませんか?」

こういったお悩みにピロハがお答えします。

✅ 絶対抑えるポイント

・ 勤務医と開業医の所得税申告の違い

・【確定申告書の見方①】事業の収入はどこに表示されるの?

・【確定申告書の見方②】外部給与はどこに表示されるの?

・【確定申告書の見方③】所得から引ける控除ってどんなもの?

・【確定申告書の見方④】税金ってどうやって計算されるの?

このポイントを順に見ていくことで確定申告での税金計算がざっくりわかりますよ。

それでは早速見ていきましょう。

勤務医と開業医の所得税申告の違い

【勤務医の所得税申告】

■勤務医の場合、外部収入がなければ病院で年末調整をすることにより所得税の申告が完了します。

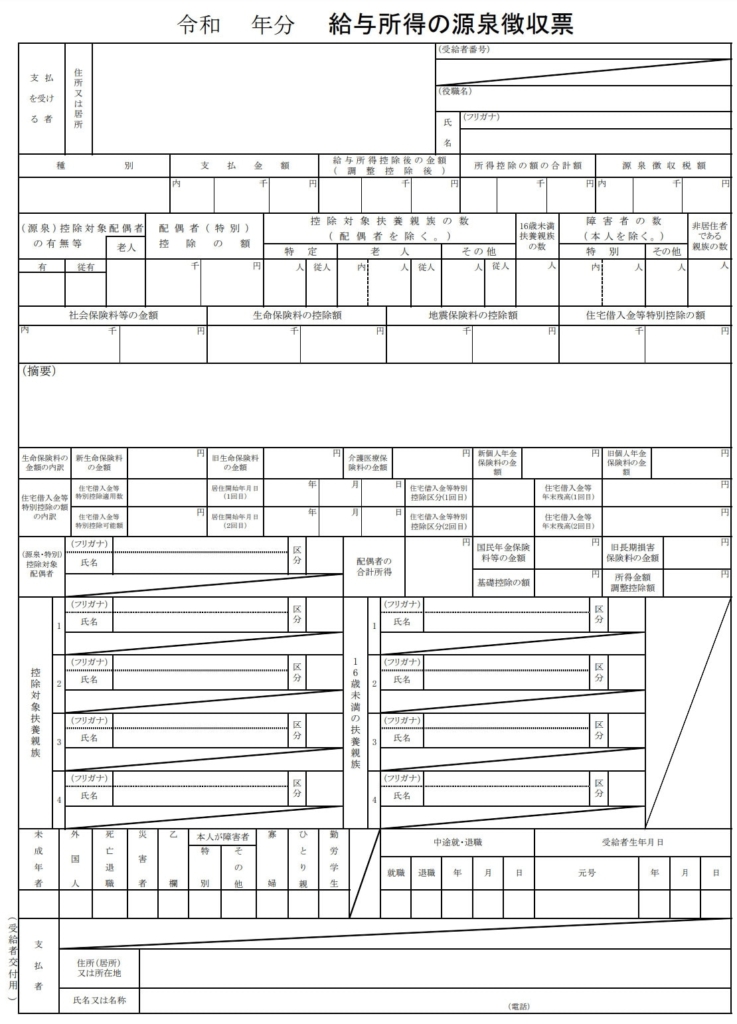

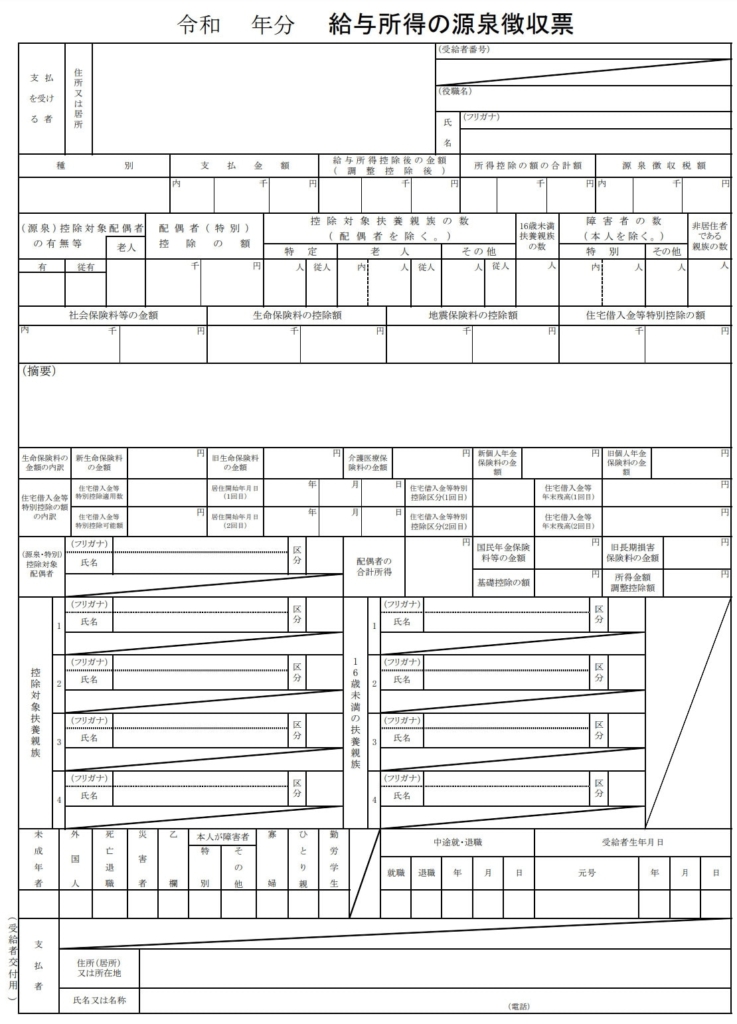

その場合、下記のような「給与所得の源泉徴収票」というものが発行されます。

*外部収入がる場合、確定申告が必要となります。

【開業医の所得税申告】

■開業医となった場合、その事業に係る所得を確定申告書により申告します。

■確定申告書には上記の事業所得のほか、不動産所得や講演料などの雑収入などを合算して

1枚の申告書として税務署に申告します。

それでは「確定申告書」の押さえておくべきポイントをご紹介いたします。

【確定申告書の見方①】事業の収入はどこに表示されるの?

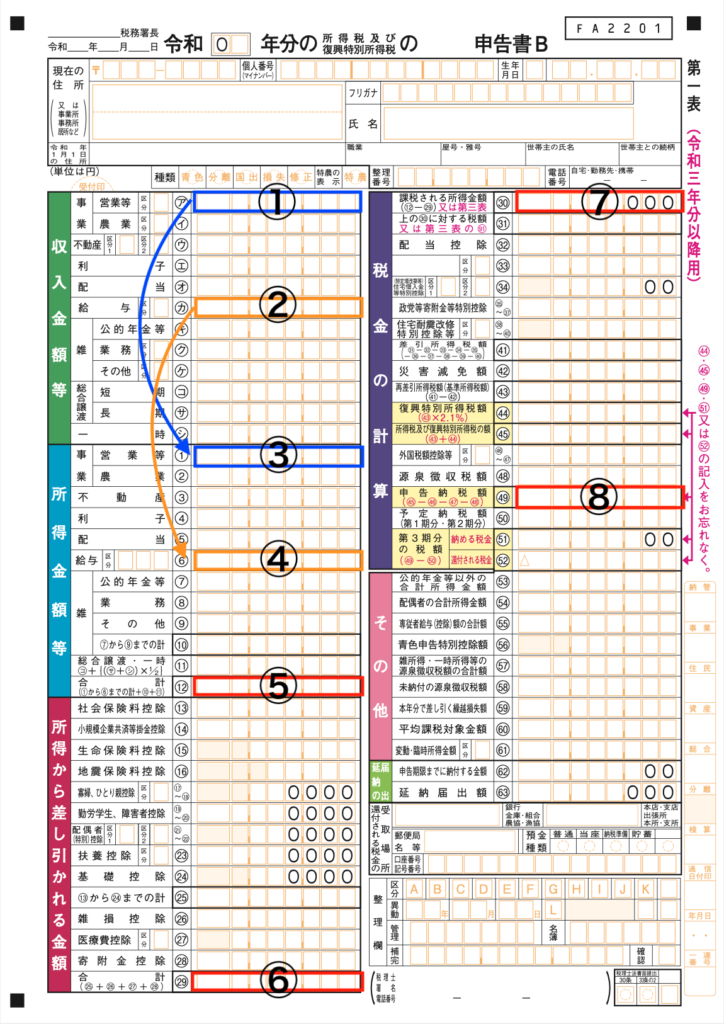

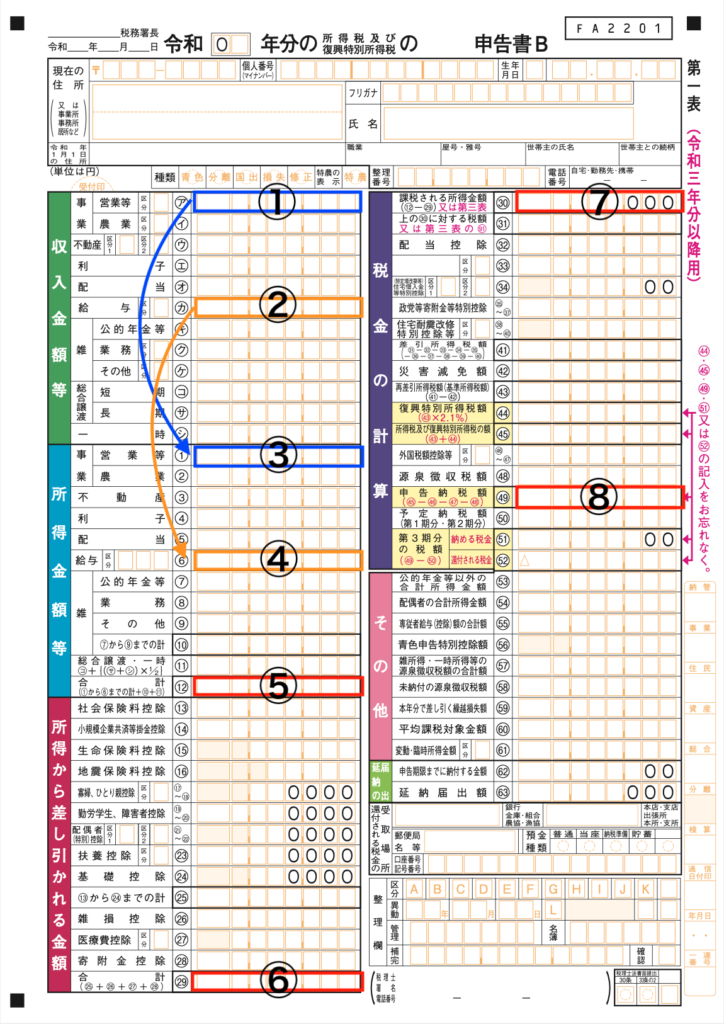

■まずこれが確定申告書の第1表と呼ばれる申告内容がわかる書類です。

■事業の収入は①に表示されます。いわゆる売上の合計額です。

■①から材料代や給与、電気代などの経費合計額を引いて青色申告55万円を引いたものが③に記載されます。

なお、下記の措置法第26条が適用となる場合には概算経費を引いて青色申告55万円を引いたものが③に記載されます。

※医師優遇税制~措置法第26条とは措置法第26条は経費の計上に関する特例で、社会保険診療報酬が年間5,000万円以下の場合、実際の経費ではなく概算で経費計算ができる制度です。 この制度を利用すると実際にかかった経費以上の経費計上が可能で、課税所得の減額ができます。

【確定申告書の見方②】外部給与はどこに表示されるの?

■開業しても以前の病院で休診日に勤務している場合など給与があるときはその場合、上記のような

「給与所得の源泉徴収票」を確定申告書に転記します。

まず、源泉徴収票の支払金額を確定申告書②に転記します。一般的には給与の年収と呼ばれる金額です。

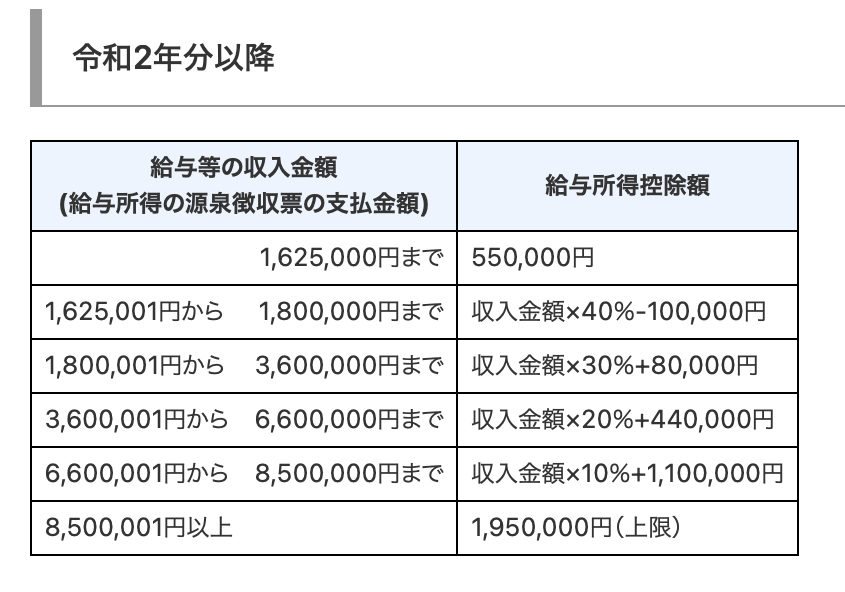

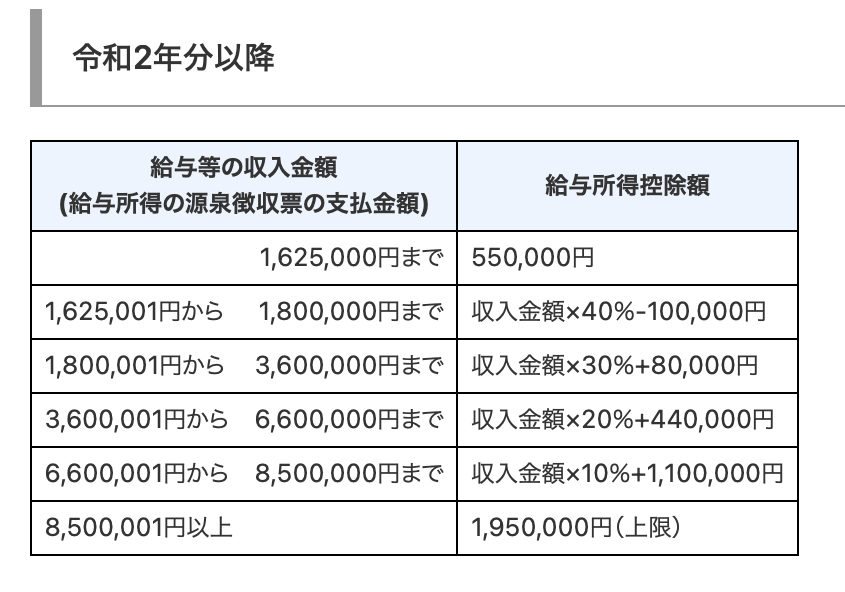

その②から下記の給与所得控除を差し引いた金額が④の「給与所得」となります。

⭐️収入が上記のように事業と給与の場合には③と④の合計金額が今年度の所得金額となります。

【確定申告書の見方③】所得から引ける控除ってどんなもの?

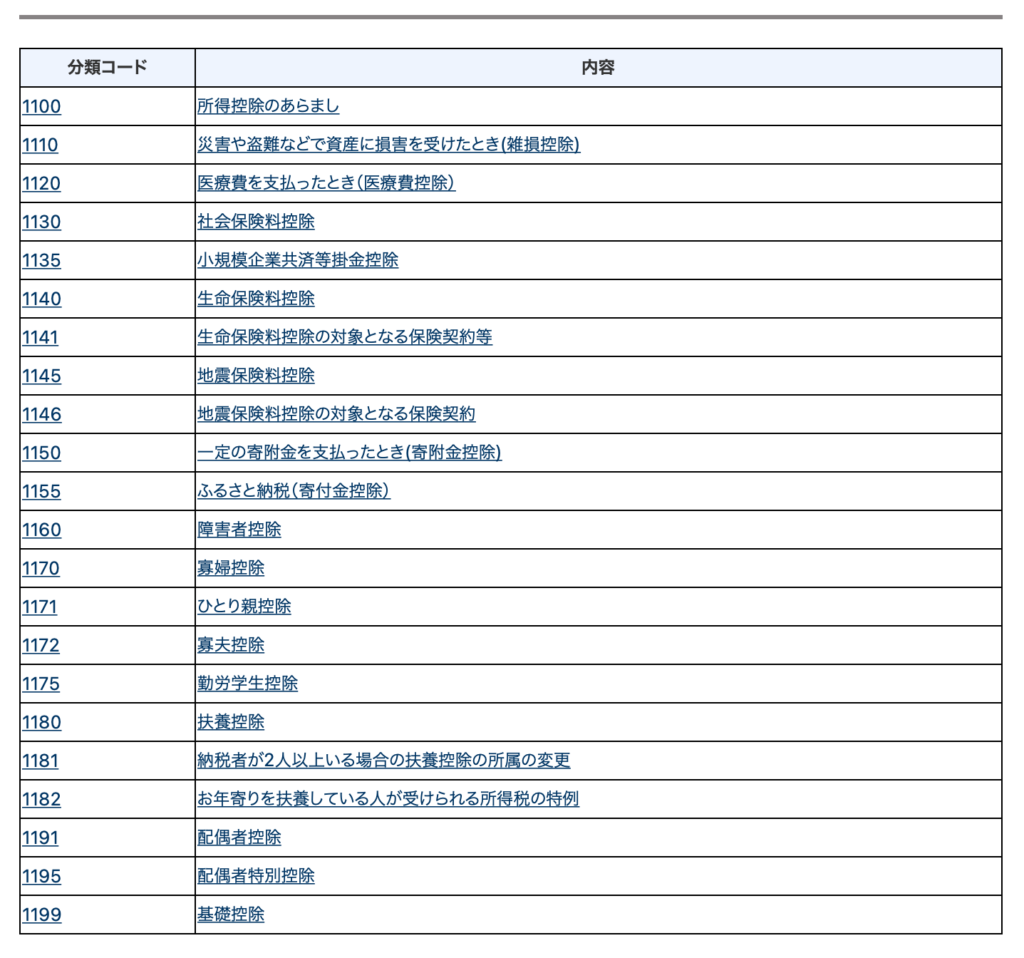

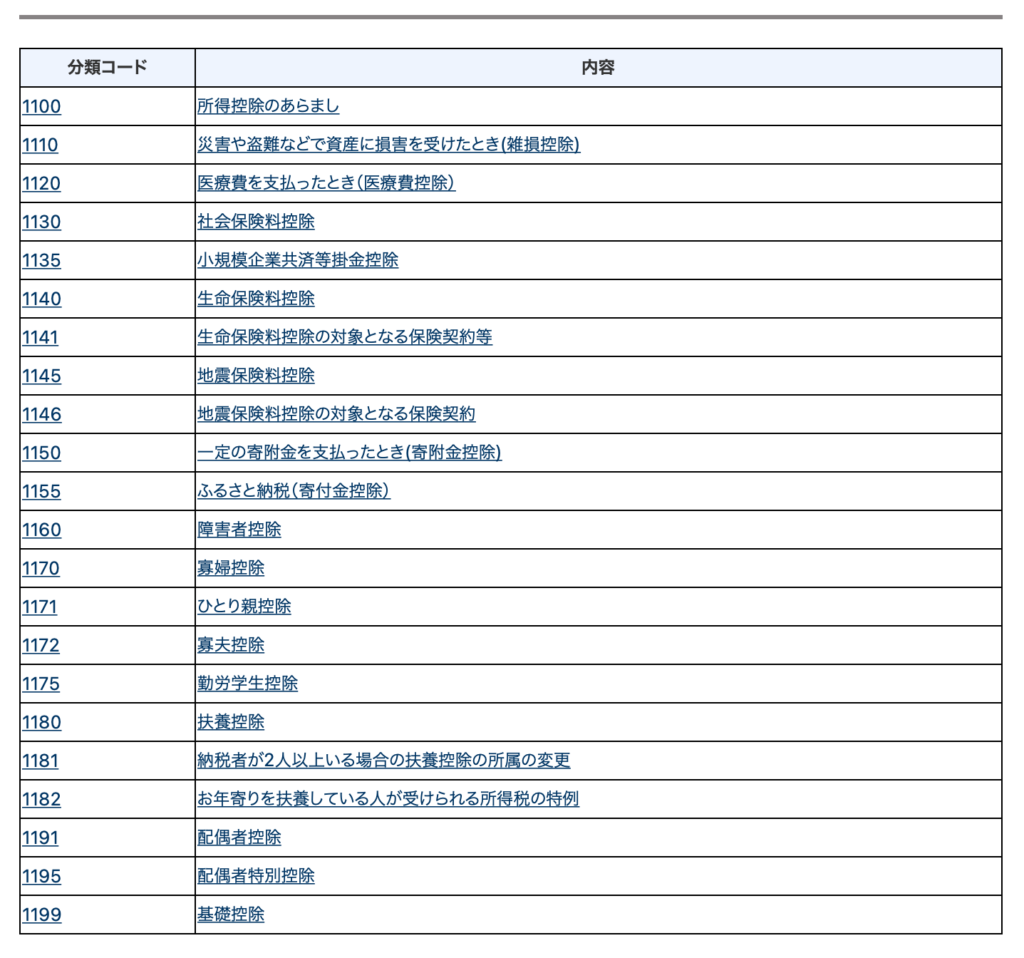

■確定申告書には所得から差し引かれる金額というものがあります。

国税庁のHPによると下記のようなものがあります。

医師で開業したならこの中から

医療費控除

社会保険控除

小規模企業共済等掛金控除

生命保険控除

地震保険控除

ふるさと納税(寄付金控除)

扶養控除

配偶者控除

基礎控除

は必ず押さえておきましょう。

まとめ

✅ 確定申告は自分のお金が減るか増えるかを左右する重要な申告となります。

税理士に頼らずに自分自身で大体の納税額を計算でき右葉になることが重要です

コメント